Exploiter la croissance à plusieurs vitesses et les dynamiques divergentes

En ce début de second semestre, les politiques monétaires restrictives et la réduction de l’expansion budgétaire freinent l’inflation sans déclencher de récession. Les banques centrales sont désormais prêtes à réduire leurs taux pour éviter un ralentissement économique excessif, malgré les incertitudes liées aux taux de croissance variables, aux inflations persistantes, à l’espace budgétaire limité et aux risques géopolitiques.

Les perspectives économiques mondiales sont mitigées, avec un ralentissement aux États-Unis, une reprise dans l’UE, un ralentissement contrôlé en Chine et une forte croissance dans des pays comme l’Inde.

Dans un monde où l'inflation ralentit mais reste stable et où la croissance est à plusieurs vitesses, les banques centrales devront évaluer soigneusement leur position et leur communication. Il se peut que leurs actions ne soient pas synchronisées, mais nous nous attendons à ce que les divergences soient limitées.

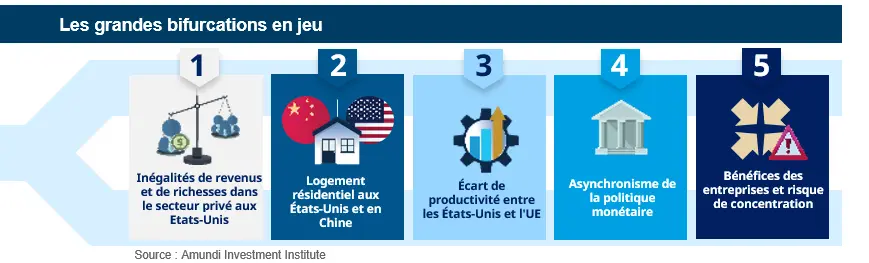

7 thèmes à surveiller de près

La croissance mondiale devrait atteindre 3,1 % en 2024. Il existe toutefois des divergences : les États-Unis ralentissent sans entrer en récession, la zone euro est sur la voie de la reprise, la forte croissance de l'Inde se poursuit, tandis que la Chine est sur une trajectoire de ralentissement contrôlé. L'inflation a été plus forte que prévu, mais on s'attend à ce qu'elle décélère encore pour se rapprocher des objectifs des banques centrales en 2025. Cela permettra aux banques centrales d'entamer et de poursuivre le nouveau cycle de réductions à des rythmes différents.

Le risque géopolitique devrait augmenter dans les années à venir, avec l'intensification de facteurs tels que le protectionnisme, les sanctions, les droits de douane, les contrôles à l'exportation et les guerres commerciales. Certaines régions, notamment l'Europe, pourraient être moins à même de supporter les coûts. L'issue des élections américaines sera déterminante, car la politique étrangère des États-Unis, en particulier, devrait être très différente sous une présidence Biden ou Trump, même si la confrontation avec la Chine devrait s'intensifier dans tous les cas.

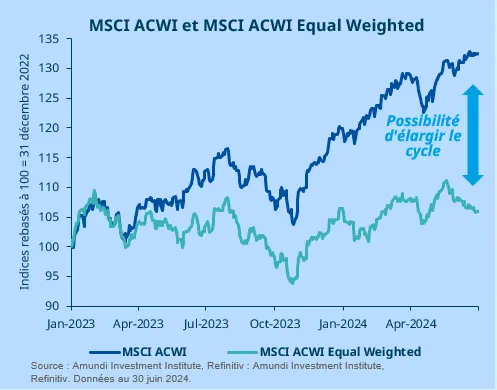

Les actions restent attrayantes, à moins que nous n'entrions en récession. Toutefois, des inquiétudes subsistent concernant les valorisations élevées des grandes capitalisations. Les opportunités abondent dans les valeurs de qualité américaines et les actions internationales.

En Europe, les petites capitalisations sont à privilégier pour tirer parti de la reprise économique et des valorisations attractives.

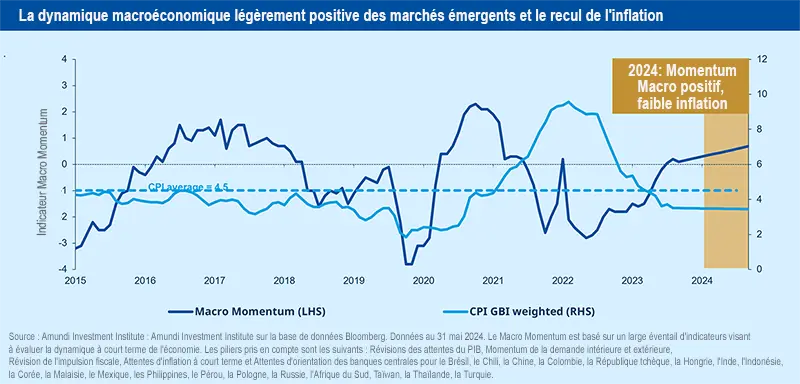

Après avoir évolué dans une fourchette étroite, les rendements s'apprêtent à changer de cap à l'approche d'une baisse des taux et d'une pentification structurelle des courbes. Les rendements se situant déjà à des niveaux historiquement attrayants, une fenêtre d'opportunité s'ouvre. Nous privilégions les obligations d'État et le crédit de qualité, qui présentent le meilleur profil risque/rendement. Les obligations des pays émergents offrent également un profil risque/rendement attrayant et bénéficieront des baisses de taux de la Fed au second semestre.

Grâce à une croissance robuste, à un rééquilibrage des chaînes d'approvisionnement et aux réductions des taux de la Fed, les actions des marchés émergents offrent des opportunités intéressantes, soutenues par des valorisations attrayantes par rapport aux États-Unis. Nous privilégions l'Amérique latine et l’Asie, avec un accent particulier sur l'Inde en raison de sa croissance solide et sa trajectoire de transformation. Les obligations devraient également bénéficier des baisses de taux de la Fed, avec des monnaies locales devenant de plus en plus attrayantes.

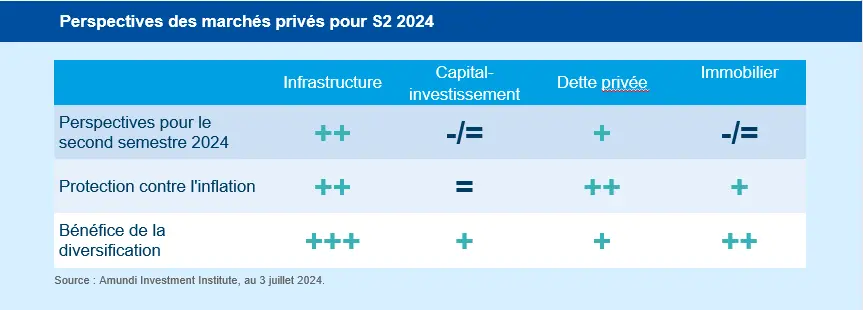

Il est temps de trouver un équilibre entre les opportunités offertes par des bénéfices soutenus et des rendements obligataires attrayants, et les risques liés à une forte incertitude en matière de croissance et d'inflation. Cela implique de combiner une position positive sur les actions avec une préférence pour les longues durations, tout en recherchant des sources de diversification supplémentaires, telles que les matières premières et les actifs réels et alternatifs, y compris les fonds spéculatifs. Ces actifs seront essentiels pour améliorer le profil risque-rendement des portefeuilles.

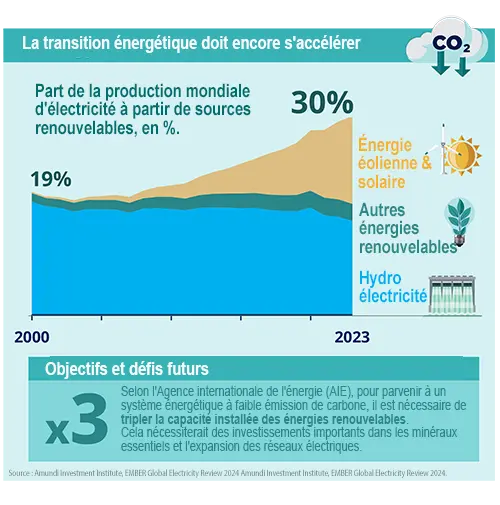

Pour parvenir à un système énergétique à faible émission de carbone, le monde doit tripler la capacité des énergies renouvelables d'ici à 2030.

Cela implique d'investir massivement dans les minéraux essentiels et d'étendre les réseaux électriques. Les investisseurs devraient se concentrer sur les entreprises qui peuvent favoriser la transition énergétique dans les marchés développés et émergents.

Convictions d’investissements de nos CIOs

Malgré des perspectives incertaines, certains des marchés régionaux sont valorisés pour des résultats optimaux. Nous privilégions des allocations d’actifs capables de résistée à divers scénarios. Les actions, à l’exception des grandes capitalisations américaines, restent attrayantes, les marchés émergents étant soutenus par leurs valorisations et une possible détente de la Fed. Le marché obligataire offre également des opportunités en raison des rendements historiquement attractifs. Une diversification supplémentaire peut être trouvée dans les matières premières, ainsi que dans les actifs réels et alternatifs.

Allocation d'actifs dynamique en fin de cycle avec risque d'inflation

L'attrait des obligations pour les banques centrales à un tournant

Élargir l'éventail des possibilités offertes par les actions

Les gagnants des émergents dans un monde fragmenté

Transition énergétique et thèmes structurels

Diversifier avec des actifs réels et alternatifs

Le contexte économique soutient les bénéfices et les actifs à risque, mais l'essentiel du potentiel de hausse est déjà intégré dans les prix et il sera difficile de trouver des catalyseurs clairs pour aller chercher de nouveaux gains.

Découvrez nos perspectives

à mi-année 2024

Geopolitics: A new window of vulnerability opens in the second half of the year

Emerging markets: EM winners in a fragmented world

d'investissement et travaille en étroite collaboration avec les

les équipes de gestion de fonds et les services de conseil

sur un grand nombre de sujets.

Ces informations sont destinées exclusivement aux investisseurs “Professionnels” au sens de la Directive 2004/39/CE du 21 avril 2004 « MIF » et des articles 314-4 et suivants du Règlement Général de l’AMF. Elles ne s’adressent pas au grand public ou aux particuliers non-professionnels au sens de toute règlementation locale, ni aux “US Persons”, telle que cette expression est définie par la «Regulation S» de la Securities and Exchange Commission en vertu du U.S. Securities Act de 1933. Les informations non-contractuelles ne constituent en aucun cas une offre d’achat, une sollicitation de vente ou un conseil en investissement dans les OPCVM, fonds et SICAV (les “produits”) d’Amundi ou de l’une de ses sociétés affiliées (« Amundi »). Rien ne garantit que les considérations ESG amélioreront la stratégie d’investissement ou la performance d’un fonds. Toutes les prévisions, évaluations et analyses statistiques ci-dessus sont fournies afin d’éclairer l’investisseur potentiel sur les sujets abordés. Ces prévisions, évaluations et analyses peuvent être fondées sur des estimations et des hypothèses subjectives et peuvent avoir été obtenues par application d’une méthodologie parmi d’autres, lesquelles peuvent aboutir à des résultats différents ; en conséquence, ces prévisions, évaluations et analyses ne doivent pas être regardées comme des faits avérés et ne sauraient être considérées comme des prédictions exactes des événements futurs. Investir implique des risques. La performance des produits n’est pas garantie. Par ailleurs, les performances passées ne constituent en aucun cas une garantie ou un indicateur fiable de la performance actuelle ou future. Les investisseurs peuvent perdre tout ou partie de leur capital initialement investi. Les investisseurs potentiels sont invités à consulter un conseiller professionnel afin de déterminer si un tel investissement convient à leur profil et ne doivent pas fonder leurs décisions d’investissement sur la seule base des présentes informations. Il appartient à toute personne intéressée par les produits, préalablement à toute souscription, de s’assurer de la compatibilité de cette souscription avec les lois dont elle relève ainsi que des conséquences fiscales d’un tel investissement et de prendre connaissance des documents réglementaires en vigueur de chaque produit. Les souscriptions seront uniquement acceptées sur la base des derniers Prospectus complet et Document d’Informations Clés (DIC) du produit concerné, de ses derniers rapports annuel et semestriel et de ses Statuts qui peuvent être obtenus gratuitement au siège social de la société de gestion. Amundi n’accepte aucune responsabilité, directe ou indirecte, qui pourrait résulter de l’utilisation de toutes les présentes informations et ne peut en aucun cas être tenue responsable pour toute décision prise sur la base de ces informations. Ces informations ne doivent être ni copiées, ni reproduites, ni modifiées, ni traduites, ni distribuées sans l’accord écrit préalable d’Amundi, à aucune personne tierce ou dans aucun pays où cette distribution ou cette utilisation serait contraire aux dispositions légales et réglementaires ou imposerait à Amundi ou à ses produits de se conformer aux obligations d’enregistrement auprès des autorités de tutelle de ces pays. Tous les produits ou compartiments d’un même produit ne sont ou ne seront pas nécessairement enregistrés ou autorisés à la commercialisation dans toutes les juridictions, ni accessibles à tous les investisseurs. Ces informations vous sont fournies à partir de sources qu’Amundi considère comme étant fiables et elles peuvent être modifiées sans préavis.